Në mbështetje të nenit 102, pika 4, të Kushtetutës së Republikës së Shqipërisë, si dhe në zbatim të pikës 2, të nenit 70, të ligjit nr. 29/2023, datë 30.3.2023, “Për tatimin mbi të ardhurat’’, ministri i Financave,

3. Përkufizimet

- Termat e përdorur në ligjin nr. 29/2023, “Për tatimin mbi të ardhurat”, kanë kuptimin që i është dhënë në nenin 3 të ligjit.

- Nëse për ndonjë term të përdorur në ligjin për tatimin mbi të ardhurat, legjislacionet e fushave të caktuara kanë përkufizim të ndryshëm, për nevoja të llogaritjes dhe pagesës së tatimit dhe të interpretimit të ligjit “Për tatimin mbi të ardhurat”, do të përdoren përkufizimet e dhëna në këtë ligj.

- Termat e përdorur në ligjin nr. 29/2023, “Për tatimin mbi të ardhurat”, kanë kuptimin që i është dhënë në nenin 3 të ligjit.

- Nëse për ndonjë term të përdorur në ligjin për tatimin mbi të ardhurat, legjislacionet e fushave të caktuara kanë përkufizim të ndryshëm, për nevoja të llogaritjes dhe pagesës së tatimit dhe të interpretimit të ligjit “Për tatimin mbi të ardhurat”, do të përdoren përkufizimet e dhëna në këtë ligj.

4. Burimi i të ardhurave

- Në zbatim të parimit të “rezidencës”, personat rezidentë tatimorë në Shqipëri, qofshin entitete (persona juridikë) apo persona fizikë (individë, të vetëpunësuar, tregtarë) paguajnë në Shqipëri tatim për të ardhurat e realizuara brenda dhe jashtë Shqipërisë. Ndërkohë, personat jorezidentë tatimorë qofshin entitete (persona juridikë) apo persona fizikë (individë, të vetëpunësuar, tregtarë), në zbatim të parimit të “burimit të të ardhurave”, paguajnë në Shqipëri tatim vetëm për të ardhurat e realizuara me burim në Republikën e Shqipërisë.

- Në këtë kuptim, nisur nga parimi i burimit të të ardhurave, përcaktimi i llojeve të të ardhurave që mund të realizohen të Shqipëri, dhe që janë objekt i tatimit në Shqipëri, është i rëndësishëm me qëllim planifikimin tatimor nga rezidentët dhe jorezidentët tatimor.

- Neni 4 i ligjit “Për tatimin mbi të ardhurat”, ka përcaktuar një listë joshteruese të grupeve të të ardhurave të cilat rrjedhin/krijohen nga një burim në Republikën e Shqipërisë. Pra, të ardhurat me burim në Republikën e Shqipërisë, që mund të jenë objekt i tatimit mbi të ardhurat, nuk kufizohen vetëm në grupin e të ardhurave të listuara në paragrafët “a” deri “k” të këtij neni, por mund të jenë dhe të ardhura në kategori të tjera të ardhurash me burim në Shqipëri. Në çdo rast, për kualifikimin e një të ardhure si pjesë e një kategorie të caktuar, analizohet natyra e saj dhe vlerësohet nëse është e ardhur e tatueshme.

- Të ardhurat me burim në Republikën e Shqipërisë mund të identifikohen nisur nga pagesat që bëjnë personat rezidentë tatimorë në Shqipëri për persona rezidentë apo jorezidentë tatimorë në Shqipëri, pavarësisht nga detyrimi i paguesit të të ardhurave për të mbajtur tatimin në burim apo detyrimit të përfituesit të të ardhurave për të deklaruar të ardhurën e marrë dhe për të paguar detyrimin tatimor në lidhje me këtë të ardhur.

- Të ardhurat me burim në Republikën e Shqipërisë mund të identifikohen, gjithashtu, edhe nisur nga pagesat që bëjnë personat jorezidentë tatimorë në Shqipëri për persona rezidentë tatimorë në Shqipëri pavarësi detyrimi i paguesit të të ardhurave për të mbajtur tatimin në burim apo detyrimit të përfituesit të të ardhurave për të deklaruar të ardhurën e marrë dhe për të paguar detyrimin tatimor në lidhje me këtë të ardhur. Si shembull përmendim të ardhurat dhe pagesat për personat rezidentë shqiptarë nga platformat e internetit, si: Google, Tik-Tok, Instagram, Facebook, Youtub etj. Airbnb, Booking etj., apo në platforma të blerjes së mallrave, si Amazon, Alibaba etj. Mënyrat e deklarimit dhe pagesës në Shqipëri të detyrimeve tatimore për të ardhurat e tatueshme në Shqipëri dhe që lidhen me përdorimin e këtyre siteve dhe platformat e deklarimit dhe pagesës së detyrimeve, zhvillohen nga administrata tatimore dhe u vihen në dispozicion përdoruesve.

- Të ardhurat në lidhje me punësimin dhe marrëdhëniet kontraktuale përfshijnë të ardhurat që paguhen nga një apo më shumë punëdhënës rezident tatimor në Shqipëri apo jorezident tatimor në Shqipëri.

- Në rastet kur pagesat në lidhje me punësimin janë kryer nga një punëdhënës jorezident, dhe puna nuk është kryer në Shqipëri, punëmarrësi zbaton klauzolat e marrëveshjes në fuqi për eliminimin e tatimit të dyfishtë, nëse Shqipëria ka me atë vend, dhe në rast se nuk ka Marrëveshje të tillë në fuqi, dhe plotëson kushtet e individit rezident tatimor shqiptar, deklaron të ardhurat me burim jashtë territorit të Shqipërisë si të ardhura nga punësimi, dhe njëkohësisht krediton tatimin e huaj të paguar sipas dispozitave dhe kufizimeve të këtij ligji.

- Në rastet kur pagesat në lidhje me punësimin e një individi janë kryer nga një punëdhënës jorezident, dhe puna është kryer në Shqipëri, punëmarrësi i cili plotëson kushtet e individit rezident tatimor në Shqipëri, deklaron të ardhurat nga kjo marrëdhënie punësimi, dhe njëkohësisht llogarit dhe paguan tatimin mbi të ardhurat nga punësimi sipas dispozitave të këtij ligji. Në rast se ka një Marrëveshje në fuqi për shmangien e taksimit të dyfishtë, do të zbatohen dispozitat e marrëveshjes.

- Të ardhurat sipas paragrafit “c”, të cilat janë pagesa të një punëdhënësi rezident në lidhje me punësimin e një individi, edhe nëse puna kryhet jashtë Republikës së Shqipërisë, përfshijnë rastet kur një i punësuar i një punëdhënësi rezident shqiptar, ngarkohet të ushtrojë marrëdhënie punësimi në emër të punëdhënësit jashtë territorit të Republikës së Shqipërisë. Tatimi mbahet në listëpagesë nga punëdhënësi rezident tatimor në Shqipëri. Në rast se ka një Marrëveshje në fuqi për shmangien e taksimit të dyfishtë, do të zbatohen dispozitat e marrëveshjes. Nëse në bazë të marrëveshjeve përkatëse të ardhurat nga punësimi tatohen vetëm në shtetin tjetër, punëdhënësi shqiptar i paraqit punëmarrësit në listëpagesë, por nuk përllogarit tatim mbi të ardhurat nga punësimi nëpërmjet listëpagesës.

- Të ardhurat e parashikuara në paragrafin “dh” të nenit 4, parashikojnë si burim të ardhurash të tatueshme ato lloje të ardhurash që gjenerohen nga pasuria e paluajtshme dhe të drejtat mbi to, pasuria minerare mbi dhe nën tokësore e Republikës së Shqipërisë, përfshirë të drejtat për shfrytëzimin e tyre, si dhe të ardhurat që mund të gjenerohen nga pasuria e luajtshme e ndodhur në Republikën e Shqipërisë.

Ky paragraf sqaron se të ardhurat, që rrjedhin nga të drejtat për shfrytëzimin e resurseve dhe të të mirave natyrore shqiptare, konsiderohen me burim në Shqipëri, janë të tatueshme në Shqipëri dhe do të trajtohen në të njëjtën mënyrë si të ardhurat e tjera nga pasuria e paluajtshme. Këto të drejta, në veçanti përfshijnë licencat dhe marrëveshjet që lejojnë nxjerrjen e mineraleve, apo të naftës dhe gazit. Gjithashtu, të ardhurat që sigurohen nga informacionet dhe të dhënat, që kanë të bëjnë me këto të drejta, janë objekt i parashikimeve të paragrafit “dh”. Shembull. Informacioni sizmik, informacione të tjera teknike dhe analiza që mund të disponohen në lidhje me ekzistencën e burimeve natyrore, p.sh., naftës, gazit, kromit etj., informacione të cilat transferohen te palët e treta.

- Paragrafi “e’, trajton si të ardhura me burim në Shqipëri, të ardhurat nga tjetërsimi i të drejtave objekt i paragrafit “dh” të këtij neni. Nënpika “i” e paragrafit “e” mbulon veçanërisht përfitimet nga shitja e drejtpërdrejtë e të drejtave për të shfrytëzuar burimet natyrore, apo informacionit që u përket të drejtave të tilla. Nënpika “ii” e paragrafit “e” mbulon shitjet indirekte të aksioneve, të drejtave dhe informacionit të mbuluara nga paragrafi “dh”. Ajo bazohet në parimet e nenit 13(4) të modelit të tatimit mbi të ardhurat të Konventave të OECD së dhe të OKB-së. Fitimet nga shitja e aksioneve (ose interesave të ngjashëm) që rrjedhin nga pasuria, të drejtat ose informacionet e përmendura në paragrafin “dh” trajtohen si me burim në Shqipëri. Megjithatë, duhet që këtyre aksioneve të paktën 50 për qind e vlerës kontabël të tyre t’iu burojë nga pasuria, të drejtat ose informacioni në fjalë. Këto parashikime janë të rëndësishme kryesisht për shitblerjet e aksioneve ndërmjet personave jorezidentë në Shqipëri, në lidhje me pasuri dhe të drejta të vendosura në Shqipëri, ndërkohë që, rezidentët tatimorë në Shqipëri tatohen për të gjithë të ardhurën në baza mbarëbotërore.

- Të ardhurat nga dividenti sipas germës “ë” të nenit 4 të ligjit nuk përfshijnë transferimin e fitimit pas tatimit të “selive të përhershme” të regjistruara në Republikën e Shqipërisë (degë të shoqërive jorezidente). Por në rast se një entitet jorezident shqiptar, ka krijuar në Republikën e Shqipërisë, njëkohësisht edhe një seli të përhershme (degë) edhe një entitet juridik sipas legjislacionit shqiptar, të cilat, nëpërmjet mekanizmit të transferimit të çmimit apo alokimit të të ardhurave dhe shpenzimeve te “selia e përhershme”, fitimi pas tatimit të së cilës nuk tatohet në Shqipëri, synojnë të minimizojnë fitimin e entitetit juridik të krijuar dhe të shmangin detyrimet tatimore, zbatohen dispozitat e nenit 71/2 të ligjit nr. 9920, datë 19.5 2008, “Për procedurat tatimore në Republikën e Shqipërisë”, me qëllim alokimin e drejtë të shpenzimeve, të ardhurave, fitimit neto, tatimit dhe fitimit pas tatimit që është subjekt i shpërndarjes si divident, duke rikarakterizuar transaksionet ndërmjet personit juridik jorezident, selisë së përhershme në Shqipëri (degës) dhe personit juridik të krijuar në Shqipëri.

- Të ardhurat e listuara në nenin 4, paragrafët “a” deri “k” janë kategori të ardhurash, të cilat potencialisht mund të jenë të tatueshme në Shqipëri për llogaritjen e detyrimit tatimor, ndërkohë që llojet konkrete të të ardhurave të tatueshme sipas kategorive (të ardhura nga punësimi, biznesi, kapitali, trashëgimitë, dhurimet, lojërat e fatit) dhe normat përkatëse tatimore, janë përcaktuar në mënyrë eksplicite në nenet, kapitujt dhe pjesët e tjera të ligjit.

5. Selia e përhershme

Parashikimet në lidhje me “selinë e përhershme” ndjekin modelin e parashikimit dhe janë të ngjashme me përcaktimin e këtij koncepti, sipas “Modelit të Konventës Tatimore mbi të Ardhurat dhe Kapitalin”, botim i UN-së dhe OECD-së. Kjo për faktin sepse Shqipëria zbaton parimet e këtyre modeleve të konventave në negocimet me vendet e tjera, në lidhje me marrëveshjet bilaterale për eliminimin e tatimit të dyfishtë.

Saktësia në përkufizimin e konceptit të “selisë së përhershme” është e rëndësishme, pasi përcakton të drejtën e Shqipërisë për të tatuar fitimet me burim në Shqipëri të një sipërmarrje të një shteti tjetër.

Neni 2 i ligjit përcakton se personat jorezidentë janë subjekt i tatimit mbi të ardhurat në Shqipëri

Mënyra e tatimit të të ardhurave të jorezidentëve.

Lidhur me zbatimin e sa më sipër, në rastet kur ndërmjet Republikës së Shqipërisë dhe vendit të rezidencës se tatimpaguesit, i cili furnizon me shërbime dhe merr pagesa nga rezidentë tatimorë shqiptarë, ka në fuqi marrëveshje për eliminimin e tatimit të dyfishtë, do të zbatohen klauzolat e parashikuara në këto marrëveshje. Nëse në Marrëveshje nuk ka klauzola në lidhje me ndarjen e së drejtës të taksimit të ndonjë kategorie të ardhurash, zbatohet parimi i përgjithshëm i taksimit të një jorezidenti duke mbajtur tatimin në burim.

6. Viti tatimor

Për efekte të deklarimit dhe pagesës së detyrimeve tatimore, viti tatimor është i njëjtë më vitin kalendarik dhe fillon më 1 janar dhe përfundon më 31 dhjetor.

7. Tatimpaguesi i tatimit mbi të ardhurat personale

- Tatimpagues i tatimit mbi të ardhurat personale kosiderohet çdo person fizik ku përfshihen individët, personat fizikë tregtarë, dhe të vetëpunësuarit, të cilët deklarojnë dhe paguajnë “Tatim mbi të ardhurat personale”.

- Tatimi mbi të ardhurat personale që paguhet nga personat fizikë qofshin individë, tregtarë apo të vetëpunësuar përfshin:

- Tatimin mbi të ardhurat nga punësimi të individëve;

- Tatimin mbi të ardhurat nga biznesi i individëve tregtarë dhe të vetëpunësuar;

- Tatimin mbi të ardhurat nga investimi.

- Personat fizikë janë, gjithashtu, subjekt i tatimit mbi të ardhurat nga dhuratat, trashëgimia dhe lojërat e fatit, pavarësisht se këto kategori të ardhurash trajtohen në kreun VI të ligjit.

8. Rezidenca e personave fizikë

- Përcaktimi nëse një person fizik (individ, tregtar apo i vetëpunësuar) plotëson kushtet e rezidentit tatimor në Republikën e Shqipërisë, është i rëndësishëm për të llogaritur detyrimet e tij tatimore mbi baza mbarëbotërore, pra për të ardhurat e realizuara brenda Shqipërisë dhe jashtë saj.

- Një person fizik, konsiderohet rezident tatimor shqiptar, nëse plotëson edhe vetëm një nga kushtet e listuara në shkronjat “a” deri “d” të nenit 8 të ligjit.

- Ka një vendbanim të qëndrueshëm nënkupton se ka një banesë në pronësi, të dhuruar, të trashëguar, me qira për të paktën 6 muaj etj., në të cilën jeton. Konsiderohet se vendbanimi i qëndrueshëm është një shtëpi e përhershme, domethënë, individi duhet ta ketë përshtatur dhe mbajtur atë për përdorim të përhershëm dhe jo thjesht si një vend ku qëndrimi synohet të jetë me kohëzgjatje të shkurtër për më pak se 6 muaj. Nëse individi ka një banesë të përhershme në dy apo më shumë shtete (në Shqipëri dhe në një vend tjetër p.sh. Itali) konsiderohet rezident për qëllime tatimore në vendin ku ka qendrën e interesave jetikë. Pra ku ka familjen, apo ka interesat jetësorë dhe ekonomikë.

- Konsiderohet rezident shqiptar për qëllime tatimore, individi i cili qëndron në Shqipëri gjatë një viti tatimor, në vazhdim ose me ndërprerje, në total, më tepër se 183 ditë, pavarësisht nga shtetësia apo vendi ku ka interesat jetikë. Në llogaritjen e kohës së qëndrimit në Shqipëri përfshihen ditët e prezencës fizike, pra jo vetëm ditët e punës por edhe ditët e mbërritjes, largimit, pushimet. P.sh. nëse një individ vjen në Shqipëri në datën 30 mars të vitit 2022 dhe qëndron deri më 10 tetor të vitit 2022 ai do të konsiderohet rezident në Shqipëri, pasi brenda vitit tatimor ka shpenzuar me shumë se 183 ditë në Shqipëri.

- Germa “c” e nenit 8 të ligjit përcakton rezidencën e funksionarit konsullor, diplomatik ose të ngjashëm, të caktuar me punë nga shteti në ambasada, konsullata apo në organizma ndërkombëtarë jashtë vendit, të cilët konsiderohen rezidentë tatimorë shqiptarë edhe pse jetojnë me vite jashtë Shqipërisë.

- Tregtari dhe/ose i vetëpunësuari konsiderohen rezident tatimor shqiptar, kur plotësojnë kushtin e paragrafit “ç” të nenit 8 të ligjit.

- Ka qendrën e interesave jetikë në Republikën e Shqipërisë, nënkupton lidhje të rëndësishme personale në Shqipëri (ka familjen, fëmijët e mitur, bashkëshortin/bashkëshorten, bashkëjetuesin/bashkëjetuesen) apo edhe lidhje ekonomike në Shqipëri (ka biznese, menaxhon pasuri, ka investime etj. të kësaj natyre).

- Në rast se rezidenca e një personi fizik nuk është e mundur të përcaktohet sipas kritereve të mësipërme, referimi mund të bëhet në dispozitat e Konventave apo të Marrëveshjeve Ndërkombëtare të pranuara dhe nënshkruara nga Republika e Shqipërisë.

9. Dokumentacioni

- Tatimpaguesit e tatimit mbi të ardhurat personale mbajnë dokumentacionin dhe të dhënat sipas kërkesave të këtij ligji. Ata mbajnë, gjithashtu, dokumentacion dhe të dhëna në përputhje me legjislacionin e kontabilitetit (ligji “Për kontabilitetin dhe pasqyrat financiare) dhe standardet kombëtare të kontabilitetit.

- Tatimpaguesit të cilët dorëzojnë deklaratën e të ardhurave, duhet të justifikojnë çdo të ardhur të deklaruar me dokumentacionin përkatës.

- Pavarësisht detyrimeve që kanë sipas ligjit për kontabilitetin dhe pasqyrat financiare, personat fizikë të vetëpunësuar dhe tregtarët, për qëllime tatimore janë të detyruar të mbajnë dhe tregojnë regjistrimet në lidhje me veprimtarinë e tyre. Këto të dhëna përfshijnë regjistrimet e shitjeve dhe blerjeve në sistemin e fiskalizimit, përfshirë librat e gjeneruara nga ky sistem për shitblerjet me faturë, si dhe shitjet me para në dorë nëpërmjet regjistruesit elektronik. Personat fizikë tregtarë dhe të vetëpunësuar pasqyrojnë, gjithashtu, veprimtarinë e tyre në libra të thjeshtë sipas aneksit nr. 1 të këtij udhëzimi.

- Individët, të cilët deklarojnë të ardhurat nga punësimi, duhet të disponojnë:

- kontratën e punës apo të shërbimit;

- dokumentacionin e pagesave ku pasqyrohet edhe tatimi i mbajtur në burim (përmbledhëse vjetore e listëpagesës të lëshuar nga punëdhënësi);

- çdo dokument ligjor që vërteton shpenzimet për të cilat do të pretendohet zbritja nga baza tatimore (neni 22, paragrafi 1(ç) dhe 2), përfshirë certifikatën familjare, dokumentet për fëmijët në ngarkim të tij, dhe personave të tjerë që mund të ketë nën kujdestarinë e tij.

- Në rastet kur tatimpaguesi pretendon kreditimin e tatimit të huaj, ai duhet të disponojë dokumentet në lidhje me ndonjë tatim të huaj të paguar, i cili lejohet të zbritet nga tatimi i pagueshëm në Shqipëri, përfshirë por pa u kufizuar në: prova të qarta të deklaratës tatimore të të ardhurave në vendin tjetër, dokumentin e pagesës së tatimit të huaj apo dokumente të tjera origjinale të autoriteteve të huaja kompetente që vërtetojnë pagesën e tatimeve në atë vend dhe që mund të kreditohen nga tatimi i pagueshëm në Shqipëri.

10. Të ardhurat personale të tatueshme

- Të ardhura personale të tatueshme sipas ligjit, konsiderohen të ardhurat nga punësimi sipas nenit 12, të ardhurat nga biznesi sipas nenit 13 dhe të ardhurat nga investimet (të ardhurat nga kapitali) të listuara në nenin 15 të ligjit.

- Të ardhurat personale janë të tatueshme pavarësisht faktit se paguhen në mjete monetare (lekë apo monedha të huaja) apo në natyrë. Në rastet kur të ardhurat personale janë realizuar në natyrë, ato vlerësohen me vlerën e tregut, konvertohen në lekë me kursin e ditës së blerjes, krijimit apo pagesës së tyre, duke llogaritur në këtë mënyrë bazën e tatimit mbi të cilën aplikohet tatimi sipas ligjit dhe detyrimi tatimor përkatës. Për përcaktimin e vlerës së tregut zbatohen metodat dhe praktika të njohura si, p.sh. përcaktimi i çmimit të mallit apo i shërbimit të marrë në natyrë duke iu referuar çmimeve për produktet të njëjta apo të ngjashme në treg. Si parim dhe kriter në vlerësimin e këtyre përfitimeve, duhet pasur parasysh që vlera e tatueshme si e ardhur nga punësimi për punëmarrësin, të mos jetë më e vogël se vlera e shpenzimit për personelin që përbën shpenzim të zbritshëm për punëdhënësin.

- Llojet dhe kategoritë e të ardhurave në natyrë, por pa u kufizuar vetëm në to mund të përfshijnë:

- pagesat në lidhje me shërbimet e kryera apo mallrat e furnizuara për të punësuarin, të vetëpunësuarit apo tregtarin jo në para, por në aktive të tjera të ndryshme nga paratë;

- aktivet (mallra, inventar etj.) të dhuruara të punësuarit nga punëdhënësi;

- qira të paguara të punëmarrësit nga punëdhënësi;

- pagesa për trajtime estetike, operacione plastike etj. të kësaj natyre;

- pagesa për trajtime mjekësore, kur nuk është parashikuar ndryshe në këtë ligj dhe udhëzim;

- pagesa për udhëtime private, akomodim privat pushime etj. të kësaj natyre, të paguara në favor të të punësuarit nga punëdhënësi, por që nuk lidhen me marrëdhëniet e punës dhe me realizimin e detyrave (shërbimet jashtë qendrës së punës, transporti, dietat, akomodimi);

- aktive të tjera të luajtshme apo të paluajtshme të përfituara nga punëmarrësi, si automjete, motomjete, mjete detare, shtëpi, truall, tokë.

- Të ardhurat e paguara në natyrë duhet të shoqërohen me dokumentacionin justifikues që provon shpenzimin e bërë në lidhje me aktivin/shërbimin e paguar, si:

- Faturat elektronike të paguara për trajtime estetike, mjekësore, udhëtime, akomodim, aktive të blera dhe të dhëna si shpërblim në natyrë.

- Kontrata qiraje dhe dokumentacion pagesash për qira të paguar jo nga përfituesi i saj, jo më pak se nivelet e përcaktuar në aktet nënligjore në fuqi për nivelet minimale të qirasë.

- Kostoja e argumentuar mallrash apo inventari të dhuruara punëmarrësit.

- Vlera e tregut e mallrave/shërbimeve të dhëna në këmbim të mallrave/shërbimeve të tjera të marra.

- Nuk konsiderohen përfitime në natyrë për efekt të tatimit mbi të ardhurat personale, mallra të dhëna punëmarrësit dhe pagesa të bëra për llogari të tij, si vijon:

- Në rastet kur punëdhënësi, për nevoja punë, pajis punëmarrësin me pajisje telefonike, kompjuter/laptop/tablet pune por që ngelen pjesë e inventarit të punëdhënësit, apo paguan për ta shpenzime telefonike, internet në funksion të detyrave të tyre si të punësuar, nuk konsiderohen përfitime në natyrë të punëmarrësit, dhe alokohen si shpenzime biznesi.

- Në rastet e punëmarrësve të huaj, shpenzime të tilla si shpenzimet e lëvizjes dhe transferimit së një punonjësi të huaj, shpenzimet për aplikim vize etj. të kësaj natyre, do të konsiderohen shpenzime biznesi dhe jo përfitime personale. Shpenzime të kësaj natyre do të konsiderohen si përfitime personale vetëm nëse janë të parashikuara si të tilla në kontratat paraprake apo kontratat e punësimit me këtë kategori individësh, dhe në këtë situatë do të konsiderohen shpenzime të zbritshme për punëdhënësin.

11. Kategoritë e të ardhurave personale që nuk janë subjekt i tatimit mbi të ardhurat personale

Në paragrafët “a” deri “f” të nenit 11, listohen kategoritë e të ardhurave personale, të cilat janë të ardhura të përjashtuara nga tatimi mbi të ardhurat personale, si më poshtë:

- Të ardhurat e përfituara si rezultat i sigurimit në skemën e detyrueshme të sigurimeve shoqërore dhe shëndetësore nënkuptojnë çdo të ardhur individuale që buron nga pagesat e bëra nga Fondi i Sigurimeve Shoqërore dhe Fondi i Kujdesit Shëndetësor. Pagesat e bëra nga fondi i sigurimeve shoqërore përfshijnë çdo lloj pagese për pension pleqërie, invaliditeti, kompensimi etj. Edhe pagesat e bëra nga Fondi i Kujdesit Shëndetësor, pavarësisht natyrës së tyre, janë të ardhura të përjashtuara nga tatimi për individët përfitues të tyre;

- Ndihmat ekonomike nga buxhetet publike për individët pa të ardhura ose me të ardhura të ulëta, sipas përcaktimeve në legjislacionin përkatës në fuqi përfshijnë pagesa të tilla të dhëna nga pushteti qendror dhe ai lokal;

- Të ardhurat e përjashtuara mbi bazën e marrëveshjeve ndërkombëtare të ratifikuara nga Kuvendi i Republikës së Shqipërisë. Marrëveshje të tilla duhet të kenë përcaktuar në mënyrë të qartë subjektet e përjashtuara nga tatimi. Zakonisht, marrëveshje të tilla parashikojnë përjashtime për stafet e huaja (individë jorezidentë shqiptarë), ndërkohë që individët rezidentë shqiptarë përgjithësisht i nënshtrohen legjislacionit të brendshëm tatimor dhe nuk përfitojnë nga marrëveshje të tilla të ratifikuara. Përjashtimet që mund të jenë parashikuar në dokumente të cilat nuk janë ratifikuar nga Kuvendi i Shqipërisë, pra që nuk prevalojnë mbi legjislacionin e brendshëm, nuk zbatohen;

- Kompensimet financiare të paguara për pronarët e pronave, si shpërblim për shpronësimet e bëra nga shteti për interesa publikë, paguar nga buxheti qendror apo buxhetet lokale, si dhe kompensimet financiare që u jepen ish-pronarëve nga shteti për shpronësimet e pronës para vitit 1991;

- Kompensimet financiare të paguara ish-të dënuarve politikë dhe pasardhësve të tyre, dhe të përfituara sipas legjislacionit përkatës në fuqi;

- Shpërblimet dhe çmimet e dhëna sportistëve, artistëve, studiuesve, shkencëtarëve etj., qoftë nga institucionet shtetërore apo organet e qeverisjes vendore, për rezultate dhe arritje në shkencë, sport, kulturë. Përjashtimi nga llogaritja dhe pagesa e tatimit për këto të ardhura, nuk i përjashton përfituesit nga detyrimi për dorëzimin e deklaratës vjetore të të ardhurave sipas kushteve të ligjit.

- Bursat e nxënësve dhe të studentëve të akorduara nga qeveria qendrore apo ajo lokale për nxënës dhe për studentë me rezultate të larta, sipas akteve përkatëse të fushës;

- Përfitimet për dëmshpërblime, të marra nëpërmjet vendimeve të formës së prerë të gjykatave, si dhe kompensimet e caktuara për kostot gjyqësore. Termi “dëmshpërblim” nuk përfshin përfitimet në formë pagash nga individët e larguar nga puna, për të cilët vendimi i gjykatës kërkon pagesën e pagave të papaguara. Këto përfitime do të tatohen sikur pagat të ishin marrë çdo muaj për periudhën që mbulon vendimi i gjykatës.

- Të ardhurat nga mbështetja me grante dhe subvencione në bujqësi dhe blegtori me fonde të buxhetit të shtetit ose me burime të tjera.

12. Të ardhurat nga punësimi

- Çdo përfitim i individit që ka lidhje me marrëdhëniet e punësimit, konsiderohet e ardhur nga punësimi dhe tatohet si e tillë, pavarësisht nëse është apo emërtohet pagë, rrogë, shpërblim, bonus, shtesë, kompensim etj. Parimi kryesor që një e ardhur të konsiderohet si e ardhur nga punësimi është që individi tatimpagues duhet të ndjekë udhëzimet e paguesit të të ardhurave, pra punëdhënësit, apo personit (edhe ky në rolin e punëdhënësit) që i ka caktuar një detyrë/funksion, në mënyrë që të marrë pagën/rrogën/shpërblimin/bonusin/kompensimin apo shtesën, apo elemente të tjera të ngjashme me këto. Brenda konceptit të të ardhurave nga punësimi janë paga bazë, për kohë punë apo sasi prodhimi, çdo shtesë mbi pagën bazë e përhershme, si shtesat për pozicion, vjetërsi, vështirësi, largësi vendbanimi, natyrë të veçantë pune apo shërbimi, si dhe shtesa të tjera page e shpërblimi të tjera. Po kështu, edhe të ardhurat që merr individi në formë shpërblimi nga fondi i veçantë, apo nga fonde të tjera të krijuara me akte të ndryshme ligjore apo statutore të shoqërive, si paga e 13-të, apo pagesa të ndryshme të kësaj natyre, konsiderohen të ardhura nga punësimi dhe konsolidohen në bazë mujore për efekt të llogaritjes së detyrimit tatimor.

- Edhe nëse pagesat bëhen për marrëdhënie punësimi apo detyrash që do të konkretizohen në të ardhmen, apo për marrëdhënie punësimi apo detyrash që kanë ndodhur në të kaluarën, përfituesi konsiderohet se ka marrë të ardhura nga punësimi dhe do të tatohet në bazë të rregullave të tatimit të të ardhurave nga punësimi në momentin e deklarimit të listëpagesës për këto të ardhura nga punëdhënësi.

- Natyrën e të ardhurave nga punësimi kanë edhe shpërblimet e drejtorëve, shpërblimet si anëtar i bordit të drejtorëve ose i organit ligjor të një shoqërie, si dhe shpërblimet për menaxhimin dhe pjesëmarrjen në këshillat drejtues nga të punësuarit e vetë entitetit pagues.

- Në rastet kur pagesa të tilla, të cilat mund të jenë periodike, mujore/tremujore/vjetore, sipas rastit, merren në vendin e punësimit të vazhdueshëm të individit, paguesi i tyre, pra agjenti i listëpagesës konsolidon të gjitha të ardhurat në bazë mujore dhe mban tatimin sipas normave ligjore në fuqi.

- Në rastet kur pagesa të tilla, të cilat mund të jenë periodike, mujore/tremujore/vjetore, sipas rastit, merren jo në vendin e punësimit, por në një entitet të ndryshëm me të cilin individi përfitues nuk ka marrëdhënie punësimi, entiteti pagues mban tatimin 15%, sipas përcaktimit në nenin 65, paragrafi 1, germa “b” e ligjit.

- Edhe në rastet e transferimit apo të huazimit të punonjësve nga një entitet, të ardhurat individuale të përfituara nga punonjësit do të trajtohen si të ardhura nga punësimi dhe do të tatohen si të tilla. Nëse ortaku në një shoqëri bazuar në Kodin e Punës konsiderohet i punësuar dhe merr pagë periodike mujore, këto të ardhura konsiderohen si të ardhura nga punësimi dhe tatohen në listëpagesë sipas tarifave progresive. Nëse ortaku për ndonjë shërbim apo punë merr të ardhura të cilat nuk kanë natyrën e të ardhurës nga punësimi paguan tatim 15% mbi të ardhurën bruto, përveç rasteve kur merr të ardhurat nga dividendi apo ndarjet e fitimit, të cilat tatohen sipas normës së parashikuar në ligj.

- Germa “ç”, e paragrafit 1, të nenit 12 është “klauzolë antishmangie” dhe synon të mbrojë bazën e tatimit mbi të ardhurat nga punësimi, nëpërmjet kalimit të tatimpaguesit nga statusi “i punësuar” në statusin “i vetëpunësuar”, me qëllimin e vetëm të përfitimit të avantazheve fiskale duke aplikuar norma më favorizuese tatimi.

- Nëse një i vetëpunësuar, 80 % të të ardhurave bruto (të ardhurat e arkëtuara) i siguron nga 1 klient i vetëm, apo 90 % të të ardhurave bruto (të ardhurat e arkëtuara) nga më pak se 3 klientë, për qëllime të llogaritjes së detyrimit tatimor mbi të ardhurat neto (të ardhura të arkëtuara minus shpenzimet e zbritshme të biznesit) vjetore/mujore të tij, do të aplikohen normat e tatimit mbi pagën. Për qëllime të zbatimit të kësaj pike, llogaritja e detyrimit tatimor, sipas këtij paragrafi, do të bëhet nga vetë i vetëpunësuari që plotëson këto kritere, në deklaratën tatimore vjetore të tij. Në rastet kur të ardhurat që përfitohen sipas këtij paragrafi, paguhen rregullisht çdo muaj, llogaritja e tatimit nga vetë i punësuari bëhet në bazë mujore. Nëse kontratat ndërmjet të vetëpunësuarit dhe të porositësit të shërbimit janë vjetore, por pagesa bëhet me këste, p.sh. dy apo tri herë në vit, e ardhura e përfituar shtrihet për të gjitha periudhat tatimore të cilave u takon (muajt) dhe tatimi llogaritet sipas shumës së të ardhurës së çdo muaji. Ndërkohë për efekt të deklarimit të të ardhurave nga biznesi, kjo e ardhur do të deklarohet zero në deklaratën e të ardhurave personale nga biznesi, duke qenë se kjo e ardhur konsiderohet e ardhur nga punësimi. Rregulla sipas këtij paragrafi zbatohet dhe nëse i vetëpunësuari ka marrë ndonjë pagesë edhe nga ndonjë klient jorezident tatimor shqiptar. Ky paragraf zbatohet pavarësisht nëse i vetëpunësuari ofron shërbime i vetëm, apo ka edhe punonjës të papaguar të familjes, apo ka edhe të punësuar.

- Në rastet kur i vetëpunësuari, rezident tatimor me seli të përhershme në Shqipëri, siguron 100 për qind të shërbimeve vetëm për persona jorezidentë, të cilët nuk kanë seli të përhershme në Shqipëri në formën, degës apo zyrës së përfaqësimit, germa “ç” e paragrafit 1 të nenit 12 nuk zbatohet. Në këto raste, i vetëpunësuari llogarit dhe paguan tatimin sipas nenit 24, paragrafi 2 i ligjit.

- Të ardhurat nga punësimi, gjithashtu, përfshijnë pagesat e menjëhershme që jepen në rastet e shkurtimit të vendit të punës, humbjes së vendit të punës ose ndërprerjen e marrëdhënieve të punësimit. Nëse një punëmarrës, për shkaqet e mësipërme dhe bazuar në detyrimet e punëmarrësit sipas kushteve të kontratës, merr një të ardhur nga ish-punëdhënësi i tij në formën e bonusit për shkurtimin e vendit të punës, apo mbylljes së vendit të punës, apo ndërprerjes së tyre për shkaqe nga më të ndryshmet, të ardhurat e paguara do të konsiderohen:

- të ardhura të muajit kur paguhen dhe do tatohen sipas normave tatimore të tatimit mbi pagat nëse pagesa e këtij bonusi bëhet çdo muaj,

- tatohen sipas germës “b”, të paragrafit 1, të nenit 65, me 15% të shumës së përfituar, nëse paguhen në një shumë të vetme, pasi konsiderohet kompensim dhe jo e ardhur nga punësimi.

- Nisur nga parimi që të ardhurat nga punësimi tatohen në vendin e punësimit, edhe në rastet kur fuqia punëtore ofrohet nga një agjenci punësimi e cila nuk është rezidente tatimore shqiptare, si p.sh. rastet kur agjenci të huaja i ofrojnë entiteteve juridike shqiptare fuqi punëtore nga jashtë, por pagesa e fuqisë punëtore i bëhet agjencisë së huaj sipas kontratës, tatimi që llogaritet dhe mbahet si tatim mbi pagën do të jetë jo më pak se 80% e tarifës totale që është paguar nga entiteti shqiptar për agjencinë e huaj të punësimit.

Shembull. Një kompani ndërtimi shqiptare ka kërkuar nga një agjenci punësimi kineze që ta furnizojë me 50 punonjës ndërtimi, të cilët do të punojnë për një periudhë 6-mujore. Pagesa totale e cila përfshin koston e punës dhe komisionin e agjencisë është 380 mijë euro. Për nevoja të zbatimi të paragrafit 3 të nenit 12,të ligjit, fondi i pagave bruto supozohet të jetë 380.000 x 80 % = 304.000 euro. Secili punonjës supozohet të ketë përfituar mesatarisht: 304.000 : 6 muaj : 50 punonjës = 1.013 euro në muaj. Kjo do të jetë baza mbi të cilën do të llogaritet detyrimi tatimor për çdo punonjës, ndërkohë që detyrimin për deklarimin dhe pagesën e tatimit e ka kompania shqiptare e ndërtimit.

- Nuk konsiderohen si të ardhura nga punësimi dhe nuk janë pjesë e bazës tatimore mbi të cilën llogaritet tatimi mbi pagat, përfitimet e mëposhtme të të punësuarve:

- Vlera e ushqimeve të konsumuara, pijeve (jo alkolike), pajisjet e punës, trajtimi mjekësor dhe përfitime të tjera të parashikuara, në ambientet ku operohet nga ose në emër të një punëdhënësi, dhe që janë të disponueshme për të gjithë të punësuarit në kushte të ngjashme dhe që krijojnë kushte më të mira pune për të punësuarit. Përfitimet e të punësuarve, sipas këtij paragrafi, konsiderohen jashtë bazës së tatimit, vetëm të rastet kur ofrohen si të tilla në natyrë nga punëdhënësi, qoftë për mallra apo shërbime, pra: i. ose kur ato organizohen dhe ofrohen nga vetë punëdhënësi, p.sh. ushqimi dhe pijet joalkoolike në mensën e entitetit, kabineti i mjekut apo dentistit në entitet; ii. ose kur punëdhënësi i merr këto shërbime nga të tretët dhe punonjësit e tij marrin ushqim në një restorant të kontraktuar, apo kryejnë ekzaminime apo vizita mjekësore në një klinike (pa përfshirë pagesat për trajtime estetike, operacione plastike etj. të kësaj natyre). Në rastet kur punëdhënësi jep pagesa në mjete monetare të konsideruara si pagesa për trajtim ushqimor, mjekësor, blerje pajisjesh, si uniforma etj., pagesa të tilla të përfituara të mjete monetare nga punëmarrësi do të konsiderohen pjesë e të ardhurave personale të tij nga paga dhe do të tatohen si të tilla.

- Rimbursimet nga punëdhënësi i shpenzimeve të udhëtimit, akomodimit dhe dietave. Përfitime të tilla duhet të justifikohen me dokumentacion, për të provuar se pagesa të tilla si përfitime të punëmarrësit, janë pjesë e përmbushjes së detyrave të tyre sipas kontratës, dhe janë kryer si pjesë e veprimtarisë ekonomike dhe për qëllime të menaxhimit të entitetit. Dokumentacioni justifikues duhet të përfshijë edhe:

- Autorizimin me shkrim të nivelit përkatës të menaxhimit për shërbimet për nevoja të punës. Menaxhimentit, duke treguar dhe arsyetuar qëllimin e udhëtimit për nevoja të punës, të lidhur me funksionet që kryen përfituesi;

- Faturat e paguara si dokumente justifikuese, biletat e transportit, faturat e akomodimit apo dokumente të tjera justifikuese, të lëshuara në emër të shoqërisë ku individi është i punësuar, për sa lidhet me shpenzime të akomodimit dhe udhëtimit.

- Kompensimet në formë ndihme për punonjësit në rastet e sëmundjeve, fatkeqësive apo vështirësive të jetesës që kanë, por brenda parashikimeve në legjislacionin përkatës në fuqi kur ka përcaktime të tilla. Pagesa dhe përfitime të tilla duhet të argumentohen me dokumentacion (p.sh. ndihmë në rastin e vdekjes së familjarëve, pagesa për mjekime etj.), por shuma totale e përfitimit nuk duhet të kalojë 20% të të ardhurave vjetore nga punësimi të punonjësit përfitues të shpërblimit/shpërblimeve.

- Në rastet kur punëdhënësit sigurojnë të punësuarit në shoqëritë e sigurimit në lidhje me jetën, shëndetin dhe aksidentet në punë, pagesa të tilla në formën e kontributit për sigurimin e jetës, shëndetit dhe aksidenteve në punë, të bëra nga punëdhënësi në favor të punëmarrësit nuk konsiderohen pjesë e pagës mbi të cilën llogaritet tatimi mbi pagë.

- Në zbatim të konventave apo të marrëveshjeve ndërkombëtare të pranuara dhe nënshkruara nga Republika e Shqipërisë apo qeveria shqiptare, individët të cilët megjithëse mund të plotësojnë kriterin e rezidentit tatimor shqiptar, por që gëzojnë statusin diplomatik dhe janë pjesë e misioneve të huaja diplomatike apo organizmave dhe organizatave ndërkombëtare në Shqipëri, përjashtohen nga tatimi mbi të ardhurat që rrjedhin nga pagat dhe kompensimet për marrëdhëniet e punës së tyre, gjatë kryerjes së funksioneve të tyre zyrtare në Republikën e Shqipërisë.

- Në rastet kur një individ, merr të ardhura në formën e pagave, kompensimeve, dëmshpërblimeve etj., por që lidhen me punësimin e tij të kaluar dhe pagesa bëhet në një shumë të vetme apo në disa këste, të ardhurat e përfituara trajtohen;

- Nëse vendimi i Gjykatës shoqërohet me detyrimin e punëdhënësit, që krahas pagës, t’u paguajë punëmarrësit edhe kontributet e sigurimeve, të ardhurat e përfituara trajtohen si të ardhura nga punësimi të viteve për të cilat janë paguar dhe tatimi llogaritet si i tillë.

- Nëse vendimi i Gjykatës i trajton si të ardhura në formën e kompensimit apo dëmshpërblimit, pa detyrimin për pagesën e kontributeve sipas muajve dhe viteve të kaluara, tatimi mbi të ardhurat llogaritet 15 % mbi pagesën bruto të përfituar nga punëmarrësi.

Shembull 1. Nëse një individ është larguar nga puna nga punëdhënësi në datën 1 janar 2024, por për shkak të ndjekjes gjyqësore të çështjes ka një vendim të formës së prerë të datës 31 dhjetor 2029 për pagimin e pagave nga data e largimit nga puna deri në datën e vendimit të gjykatës (vendim i shoqëruar apo jo me detyrimin e kthimit në vendin e punës), punëdhënësi i llogarit individit tatimin mbi pagën për çdo muaj, nga data e largimit deri në datën e vendimit, pavarësisht mënyrës së pagesës që aplikohet, në një shumë të vetme, apo në këste. Në këto raste, kur për shkak të zbatimit të vendimeve gjyqësore të formës së prerë, si rezultat i pasqyrimit të pagave në listëpagesa shtesë për periudha të kaluara, gjobat dhe interesat që gjenerohen nga sistemi, hiqen nga administrata tatimore, pasi, së pari sistemi është dizenjuar për të llogaritur gjoba dhe interesa konform dispozitave ligjore për deklarim dhe pagesë të vonuar në situata normale të deklarimit dhe pagesës, ndërkohë që rastet në fjalë nuk lidhen me shkelje të tatimpaguesit punëdhënës por me zbatim të vendimit të gjykatës.

Shembull 2. Nëse një individ është larguar nga puna nga punëdhënësi në datën 1 janar 2024, por për shkak të ndjekjes gjyqësore të çështjes ka një vendim të formës së prerë të datës 31 dhjetor 2029 për pagimin e një dëmshpërblimi nga data e largimit nga puna deri në datën e vendimit të gjykatës, apo për një periudhë disavjeçare apo disamujore (vendim i shoqëruar apo jo me detyrimin e kthimit në vendin e punës), punëdhënësi i llogarit individit tatimin mbi këtë dëmshpërblim në masën 15 % mbi çdo pagesë që merret, qoftë në mënyrë të menjëhershme, qoftë me këste.

13. Të ardhurat nga biznesi

- Në kuptim të ligjit “Për tatimin mbi të ardhurat”, të ardhurat nga biznesi i personave fizikë ku përfshihen tregtarët dhe të vetëpunësuarit, përfshijnë, por pa u kufizuar vetëm në to, të ardhurat e listuara në germat “a” deri “gj” të nenit 13 të ligjit. Të ardhura të tilla do të trajtohen si të ardhura biznesi, nëse më parë nuk janë trajtuar si të ardhura nga punësimi, p.sh. nëse jemi në kushtet e germës “ç” të paragrafit 1 të nenit 12, apo të germës “b”, paragrafi 1 i nenit 65:

- Të ardhurat e një personi fizik tregtar apo i vetëpunësuar nga çdo aktivitet biznesi i tij, i çfarëdolloji apo natyre;

- Të ardhurat që personi fizik tregtar apo personi fizik i vetëpunësuar merr në formën e interesit, dividentit, ndarjes së fitimit, apo çdo honorari, por vetëm për rastet kur këto të ardhura janë pjesë e biznesit që ushtron personi fizik tregtar apo i vetëpunësuar dhe jo pjesë e investimeve individuale të tij. Shembull. Nëse një tatimpagues i vetëpunësuar merr interesa nga llogaritë e tij të biznesit, apo ndonjë ndarje fitimi nga kuota që mund të ketë në një biznes tjetër, kuotë kjo që ka pasur si burim financimi aktivet e biznesit të të vetëpunësuarit dhe jo llogari individuale të tij, këto kategori të ardhurash do të trajtohen si të ardhura të biznesit;

- Të ardhurat nga shitja e titujve, të cilat janë efektivisht të lidhura dhe pjesë e biznesit të tij;

- Të ardhurat nga dhënia me qira e një biznesi, pavarësisht se qiradhënia i përfshin të gjitha apo një pjesë të aktiveve të trupëzuara apo të patrupëzuara. Shembull. Një tatimpagues, person fizik tregtar, apartamentin e tij në katin e parë e ka shndërruar në dyqan, e ka regjistruar në Agjencinë e Kadastrës si të tillë dhe e ka futur si kontribut, pjesë të aktiveve të biznesit që ushtron. Nëse ky tregtar, një pjesë të dyqanit e jep me qira për një tregtar apo të vetëpunësuar tjetër, të ardhurat nga qiraja do të konsiderohen pjesë e të ardhurave të Biznesit të tij. Por nëse ai jep me qira një apartament tjetër që ka në pronësi si individ, të ardhurat që siguron nga kjo qiradhënie konsiderohen të ardhura individuale nga qiradhënia, tatohen sit ë tilla dhe nuk kanë lidhje me biznesin e tregtarit;

- Të ardhurat nga shitja e çdo lloj aktivi dhe detyrimi të biznesit, përfshirë edhe shitjen e të gjithë biznesit. Nëse aktivet janë regjistruar si pjesë e biznesit, të ardhurat nga shitja e tyre do të jenë të ardhura biznesore. Nëse shitet i gjithë biznesi, përfshire aktivet e trupëzuara, por edhe ato të patrupëzuara, e gjithë shuma e arkëtuar nga shitja është e ardhur e tatueshme biznesore, pavarësisht se shuma e arkëtuar mund të jetë më e lartë (për shkak të listës së klientëve, emrit të mirë, pozicionit etj.) se vlera e aktiveve të shitura në kuadrin e biznesit.

- Fitimi kapital i realizuar nga transferimi i aktiveve dhe pasiveve të biznesit në një riorganizim biznesi, siç përcaktohet në nenin 46 “Rregullat e zbatueshme mbi riorganizimet e biznesit” të këtij ligji;

- Dhuratat, grantet apo subvencionet e marra nga një person fizik tregtar apo i vetëpunësuar, të cilat jepen për biznesin e tij dhe pavarësisht kush është dhuruesi apo subvencionuesi. Të hyra të tilla në llogaritë e biznesit, konsiderohen të ardhura biznesore për efekt tatimi. Nëse financimet e veprimtarisë ekonomike të personit fizik qoftë tregtar apo i vetëpunësuar, bëhen nga individi i regjistruar si person fizik që zotëron këtë biznes, shuma e deklaruar si e financuar në formën e huas nga pronari duhet të argumentohet si burim nga të ardhura personale të individit, të cilat janë taksuar më parë në nivel biznesi person fizik apo në nivel dividenti nga ndonjë person juridik, apo të taksuara si të ardhura personale nga paga, interesit, qiratë, e drejta e autorit etj. të ardhura të tatuara më parë. Nëse këto financime të biznesit në formën e huas nga pronari paraqiten në pasqyrat financiare të subjektit, veprimtaria e subjektit dhe huaja e pronarit duhet të jetë subjekt i kontrollit të thelluar të veprimtarisë se personit fizik por edhe të individit që është regjistruar si person fizik, në lidhje me të ardhurat, shpenzimet, çmimet e shitjes dhe çdo element tjetër i rëndësishëm që impakton bazën e TVSH-së, të ardhurat, shpenzimet dhe fitimin e tatueshëm.

- Çdo lloj tarife shërbimi që faturon personi fizik për të tretë në kuadrin e biznesit të tij.

- Fitimet kapitale nga rivlerësimi i aktiveve të biznesit kur këto aktive janë dhënë si kontribut në natyrë në kapitalin e një kompanie, qoftë në themelimin e saj apo rritjen e kapitalit;

- Nëse aktivi është i rivlerësuar sipas dispozitave të ligjeve për rivlerësimin e pasurive të paluajtshme, dhe tatimi në lidhje me këto rivlerësime është paguar, personi fizik nuk e llogarit shumën e rivlerësuar të asetit si të ardhur nga biznesi, por njëkohësisht nuk e llogarit atë si shpenzim biznesi/nuk e amortizon në koston e mallrave dhe shërbimeve të shitura. Ndërkohë, nëse ky aktiv i rivlerësuar do shitet, fitimi kapital nga shitja e aktivit do të llogaritet si diferencë ndërmjet çmimit të shitjes dhe vlerës së rivlerësuar. Në rastet kur rivlerësimi i aktivit është bërë jo në zbatim të ndonjë ligji specifik për rivlerësimin e pasurisë, por nga vetë subjekti, vlera e rivlerësuar nuk merret në konsideratë as si e ardhura as si shpenzim biznesi dhe njëkohësisht nuk merret në konsideratë si vlerë referuese edhe për llogaritjen e fitimit kapital në rastin e shitjes.

- Nëse aseti është rivlerësuar para futjes si aktiv i biznesit, dhe ky rivlerësim nuk është bërë në kuadrin e ligjeve të miratuara në lidhje me rivlerësimin e pasurive të paluajtshme, shuma e rivlerësuar pasqyrohet si e ardhur biznesi dhe njëkohësisht amortizohet çdo vit në shpenzimet e biznesit. Shembull. Nëse vlera fillestare e një magazine ku do të zhvillohet veprimtaria ekonomike e personit fizik është 1 milion lekë dhe personi fizik, para futjes së magazinës si aset biznesi e rivlerëson në 5 milionë lekë, diferenca 5-1=4 milionë lekë do të konsiderohet si e ardhur biznesi, dhe njëkohësisht do të amortizohet si shpenzim biznesi. E ardhura dhe shpenzimi për vlerën e rivlerësuar 4 milionë lekë që do të pasqyrohen në llogaritë e të ardhurave dhe shpenzimeve duhet të jenë në shuma të barabarta çdo vit, përkatësisht 5% e bazës së llogaritjes, pra e njehsuar me normën vjetore të amortizimit të këtij aseti.

- Të ardhurat nga nxjerrja/përfitimi i mjeteve virtuale, si dhe të ardhurat nga transaksionet me mjete virtuale të cilat janë efektivisht të lidhura me biznesin e tatimpaguesit.

- Të ardhurat vjetore të tatueshme nga biznesi, përcaktohen si shuma e përgjithshme e të ardhurave të biznesit, pakësuar me shpenzimet përkatëse të dokumentuara dhe të kryera me qëllim fitimin, ruajtjen dhe sigurimin e të ardhurave. Të ardhurat vjetore të tatueshme të biznesit dhe shpenzimet e zbritshme të llogariten në përputhje me kreun 4 të këtij ligji.

14. Regjimi i veçantë për individët tregtarë dhe të vetëpunësuar

- Për nevoja të deklarimit të të ardhurave tatimore nga biznesi, tatimpaguesi që ka statusin e personit fizik, tregtar apo i vetëpunësuar mund të përdorë:

- Formën e plotë të deklarimit, ku ai duhet të evidentojë çdo shpenzim të zbritshëm biznesi dhe t’i deklarojë ato sipas kërkesave të ligjit, duke llogaritur të ardhurat bruto nga shitja e mallrave dhe shërbimeve, shpenzimet e zbritshme, të ardhurën neto nga biznesi të tatueshme dhe tatimin mbi të ardhurat të llogaritur. Në këtë rast, tatimpaguesi do të mbajë regjistrime të plota në lidhje me shpenzimet e kryera dhe të pasqyruara në faturat elektronike të lëshuara nga furnizuesit e mallrave dhe të shërbimeve, regjistrime mbi llogaritjet e amortizimit të aseteve sipas grupeve nëse ka, regjistrime për interesa të paguar dhe shpenzime të tjera të zbritshme. Ndërkohë të ardhurat bruto nga biznesi duhet të pasqyrohen nëpërmjet faturave elektronike për shitjet biznes me biznes dhe faturave të fiskalizuara për shitjet biznes me konsumator.

- Me dëshirën e tij, tatimpaguesi i tatimit mbi të ardhurat nga biznesi, por i cili ka realizuar qarkullim, pra të ardhura bruto nga biznesi sipas përcaktimeve për të ardhurat në nenin 13 të ligjit, jo më shumë se 10.000.000 lekë për vitin tatimor, mund të zgjedhë të zbatojë formën e shkurtuar të deklarimit të të ardhurave të tatueshme, sipas nenit 14 të ligjit, duke pasqyruar si shpenzime, të cilat zbriten nga e ardhura, shumën e supozuar në % të qarkullimit (të ardhurës bruto), sipas paragrafit 1 të nenit 14 për çdo kategori biznesi. Ndërkohë, të ardhurat bruto nga biznesi duhet të argumentohen dhe pasqyrohen nëpërmjet faturave elektronike për shitjet biznes me biznes dhe faturave të pajisjeve fiskale për shitjet biznes me konsumator. Në qoftë se veprimtaria ekonomike e tatimpaguesit nuk përfshin një vit të plotë, për efekt të vlerësimit nëse subjekti mund të zgjedhë apo jo të zbatojë regjimin e veçantë për deklarimin e shpenzimeve në një shumë të vetme të supozuar, konvertohet e ardhura bruto e periudhës në të ardhur vjetore. Për të bërë konvertimin, totalin e të ardhurës për vitin tatimor e pjesëtojmë me numrin e muajve që ka ushtruar veprimtarinë tatimpaguesi gjatë këtij viti tatimor dhe më pas e shumëzojmë me 12. Në rast se e ardhura e konvertuar në të ardhura bruto vjetore, rezulton deri në 10.000.000 lekë, atëherë tatimpaguesi ka të drejtën të zgjedhë të zbatojë metodën e supozuar të shpenzimeve në një shumë të vetme si përqindje e të ardhurave bruto të periudhës. Pavarësisht se tatimpaguesi mund të zgjedhë metodën e supozuar të shpenzimeve, ai është i detyruar të zbatojë detyrimet që ka në kuadrin e legjislacionit të fiskalizimit për pranimin e faturave të blerjes së mallrave dhe shërbimeve nga furnizuesit e tij me mallra dhe shërbime, dokumentimin e çdo shpenzimi tjetër biznesi, si dhe të evidentojë shitjet e mallrave dhe shërbimeve bazuar në kërkesat e këtij ligji. Gjithashtu, ai është i detyruar të respektojë afatet e ruajtjes së dokumentacionit tatimor, si për blerjet, ashtu edhe për shitjet, sipas dispozitave ligjore në fuqi, si dhe çdo detyrim tjetër ligjor në lidhje me dhënien e informacionit dhe të dhënave për nevoja verifikimi dhe kontrolli tatimor, sipas procedurave dhe detyrimeve të parashikuara në ligjin “Për procedurat tatimore në Republikën e Shqipërisë” dhe aktet nënligjore në zbatim të tyre.

- Deklarimi i të ardhurave të tatueshme qoftë me metodën e evidentimit të plotë të shpenzimeve, qoftë me metodën e supozuar të tyre, bëhet nëpërmjet deklaratës së të ardhurave që është pjesë e këtij udhëzimi.

- Personi fizik, tregtar apo i vetëpunësuar, mund të zgjedhë metodën sipas regjimit të veçantë me nivel shpenzimesh të supozuara, ose të zbatojë zbritjen e shpenzimeve bazuar në dokumentacion dhe fatura, me kusht që kalimi nga një metodë në tjetrën të mos ndodhë më shpesh se njëherë në tre vjet. Pra nëse një person fizik zgjedh të përdorë regjimin e veçantë, ai do ta përdorë atë për të paktën 3 periudha tatimore. Në rast se në fund të periudhës 3-vjeçare, personi fizik tregtar/i vetëpunësuar zgjedh të mbajë dokumentacionin për evidentimin e shpenzimeve, ai bën njoftim pranë drejtorisë rajonale ku është i regjistruar për ndryshimin e regjimit të mbajtjes së dokumenteve të nevojshme për efekt të njohjes së shpenzimeve tatimore.

- Tatimpaguesi, i cili ka zbritur shpenzimet në një shumë të vetme sipas regjimit të veçantë, nuk lejohet të kërkojë zbritje apo kompensim tjetër përveç kompensimit personal, sipas nenit 22 “Zbritjet nga baza tatimore” të këtij ligji.

15. Të ardhurat nga investimet

- Të ardhurat nga investimet për individët janë të ndryshme nga të ardhurat e tyre nga punësimi apo nga të ardhurat e biznesit në rastet kur individi është person fizik tregtar apo i vetëpunësuar.

- Në kategorinë e të ardhurave nga investimet, apo të ardhurave nga kapitali pasiv bëjnë pjesë të ardhura të tilla si: të ardhurat nga interesat e depozitave të kursimit, llogarive rrjedhëse, llogarive me afat apo pa afat, të ardhurat nga interesat e bonove të thesarit apo obligacioneve, të ardhurat nga dividendët apo ndarjet e fitimit, të ardhurat nga honoraret, fitimet kapitale nga tjetërsimi i kuotave të kapitalit në shoqëri, apo letrave me vlerë të tilla si aksione, fitimet kapitale të realizuara nga skemat e sigurimit të jetës, kthimi i investimit nga skemat e pensionit privat, fitimi kapital nga tjetërsimi i pasurisë së paluajtshme, të ardhurat nga qiraja e pasurive të paluajtshme, të ardhurat nga nxjerrja/përfitimi i mjeteve virtuale apo edhe të ardhurat nga transaksionet me mjetet virtuale.

- Të tilla të ardhura të listuara në pikën 15.2 më lart, konsiderohet si të ardhura të individit, por nëse ndonjë nga këto të ardhura, siç është shpjeguar edhe në paragrafin 1 të nenit 13, është pjesë e biznesit të tregtarit apo të vetëpunësuarit, ajo trajtohet si pjesë e të ardhurave të biznesit.

- Të ardhura të përjashtuara të investimeve do të konsiderohen, të ardhurat nga tjetërsimi i pasurive të luajtshme, përveç tjetërsimit të automjeteve, aeroplanëve dhe anijeve në qoftë se ato shiten brenda më pak se 12 muajve nga blerja, të ardhurat nga transferimi i së drejtës së pronësisë së tokës bujqësore nga një fermer i regjistruar për një person fizik ose entitet, i cili kryen një aktivitet bujqësor, si dhe në rastet kur pasardhësi ligjor trashëgimtar e mban tokën për të njëjtin qëllim dhe aktivitet. Përjashtohen nga tatimi mbi të ardhurat edhe të ardhurat nga investimi në Eurobonde të emetuara nga qeveria e shqipërisë, kur investitori është individ jorezident shqiptar.

- Në rastet e shitjes së kuotave apo pjesëve të kapitalit në një shoqëri, çmimi i shitjes duhet të marrë në konsideratë vlerën e mbetur të aktiveve, si dhe çdo aktiv tjetër qarkullues në mallra apo mjete monetare. Çmimi i shitjes së kuotave duhet të përfaqësojë vlerën e drejtë të tregut të aktiveve që përfaqësojnë këtë kuotë. Shembull. Çmimi i shitjes së 100% të kuotës së një shoqërie, e cila ka në bilancin e vet një total prej 100 milionë lekësh aktivë, 30 milionë lekë detyrime ndaj të tretëve (banka, furnitorë) dhe 70 milionë lekë kapital (kapital fillestar, rezerva, fitim të pashpërndarë), në kushtet kur vlera në kontabilitet e këtyre aktiveve përfaqëson vlerën e tregut të tyre, kuota që shitet duhet të vlerësohet në 100-30=70 milionë lekë. Nëse është e nevojshme, në këto raste, vlerësimi i aktiveve që transferohen bëhet edhe nga ekspertët e autorizuar. Njëkohësisht, përfituesi i kuotave duhet të vërtetojë se shuma e parave të përdorura për blerjen e tyre janë fonde për të cilat janë paguar tatimet, sipas legjislacionit shqiptar (të ardhura të tatuara më parë si pagë, dividend, interes, e drejtë autori, shërbim teknik për të cilin është mbajtur tatimi etj.), ose transferta nga jashtë nëpërmjet sistemit bankar, ku përfituesi i kuotave duhet të vërtetojë origjinën dhe burimin e tyre. Qendra Kombëtare e Biznesit, zbaton procedurat e kërkuara nga aktet ligjore dhe nënligjore në fuqi, në lidhje me regjistrimin e ndryshimeve në kapitalin e shoqërive.

16. Të ardhurat e tatueshme nga investimi për tjetërsimin e letrave me vlerë dhe mjeteve virtuale

- Të ardhurat e krijuara nga tjetërsimi i titujve apo instrumenteve financiare, janë të ardhura të tatueshme dhe konsiderohen si të ardhura nga investimet. Baza tatimore në këtë rast është diferenca ndërmjet çmimit të shitjes dhe çmimit të blerjes të këtyre aseteve të tjetërsuara.

- Çdo shpenzim që lidhet drejtpërdrejt me blerjen dhe shitjen e titujve apo instrumenteve financiare, si për shembull shpenzimi i brokerimit etj., për qëllime të llogaritjes së bazës tatimore, nuk shtohet apo zbritet përkatësisht.

Shembull. Një klient ka blerë aksionin e shoqërisë X në treg të rregulluar/Bursë, apo në një platformë shumëpalëshe tregtimi ose në një platformë të organizuar tregtimi me çmimin 10,000 lekë/aksion. Pavarësisht se klienti (individi) duhet të paguajë edhe komisionin e brokerimit që mund të jetë 1% e vlerës së transaksionit, për efekt tatimor, çdo shpenzim as nuk shtohet, as nuk zbritet përkatësisht. Nëse ky klient e shet këtë aksion me çmim 12,000 lekë, pavarësisht komisionit të brokerimit, baza tatimore në këtë rast është diferenca 12,000–10,000=2,000 lekë/aksion. Tatimi që duhet të paguajë individi X, është 300 lekë (2,000 * 15%).

- Për titujt apo instrumentet financiare të listuara në bursë, çmimet e blerjes dhe të shitjes përcaktohen nga dokumentet e mëposhtme të tregtimit në datën e transaksionit, si:

- Dokumenti bankar që vërteton pagesën në blerje, apo të ardhurat në rast shitje;

- Konfirmimi i tregtimit nga shoqëria komisionere, e cila ka ekzekutuar urdhrin për llogari të klientit.

- Nëse të ardhurat e tatueshme nga tjetërsimi i titujve apo instrumenteve financiare rezultojnë me humbje në një vit tatimor, një humbje e tillë mund të kompensohet me të ardhura të tatueshme të investimeve nga tjetërsimi i titujve apo instrumenteve financiare të tjera në të njëjtin vit tatimor.

Shembull. Individi X, gjatë një periudhe tatimore ka humbur 10,000 lekë si rezultat i tjetërsimit së aksionit A, por ndërkohë brenda së njëjtës periudhë ka realizuar edhe një të ardhur të tatueshme prej 15,000 lekësh nga tjetërsimi i obligacionit B. Humbja nga shitblerja e aksionit e A kompensohet me të ardhurat e tatueshme nga shitblerja e obligacionit B. Si rrjedhojë, e ardhura e tatueshme (baza tatimore) nga tjetërsimi i këtyre titujve do të jetë vlera 5,000 lekë (15,000-10,000). Tatimi që duhet të paguajë individi X në këtë rast, është 750 lekë (5,000 * 15%).

- Të ardhurat e krijuara nga tjetërsimi i mjeteve virtuale përcaktohen si diferencë midis vlerës në shitje dhe vlerës në blerje të këtyre mjeteve. Nëse të ardhurat e tatueshme të investimit nga tjetërsimi i mjeteve virtuale rezultojnë me humbje në një vit tatimor, të ardhurat e tatueshme të investimit konsiderohen të jenë zero, pra nuk kompensohet me të ardhura të tatueshme që rezultojnë nga tjetërsimi i mjeteve të tjera virtuale.

- Për mjetet virtuale të listuara në platforma tregtimi, çmimet e blerjes dhe të shitjes përcaktohen nga dokumentet e mëposhtme të tregtimit në datën e transaksionit, si:

- Dokumentet bankare, dokumentet nga platformat e tregtimit të mjeteve virtuale ose dokumentet nga portofoli digjital përkatës, që vërtetojnë kryerjen e pagesës për blerjen e mjetit virtual ose marrjen e të ardhurave nga shitja e mjetit virtual.

- Dokumentet nga platforma e tregtimit ose nga kujdestari i portofolit të palëve të treta, që vërteton pronësinë e mjetit virtual në rast blerje ose pakësimin e portofolit të mjetit virtual në rast shitjeje.

- Në rastin e përfitimit të mjetit virtual përmes procesit të nxjerrjes (mining) gjatë një periudhe tatimore, tatimpaguesi e deklaron këtë aset në deklaratën vjetore të të ardhurave personale, duke e vlerësuar me çmimin e tregut në ditën e përfitimit të mjetit virtual në portofolin digjital. Kjo vlerë do të konsiderohet si e ardhur e tatueshme. Në rastin e përfitimit të mjeteve virtuale përmes procesit të nxjerrjes (mining) për qëllime biznesi, tatimpaguesi kontabilizon prodhimin e mjetit virtual me çmimin e tregut, ndërkohë llogarit edhe shpenzimet e lidhura me nxjerrjen e mjetit virtual. Diferenca mes të ardhurave nga mjetet virtuale (kontabilizuar me çmim tregu) dhe shpenzimeve për përfitimin e tyre, do të konsiderohet e ardhur e tatueshme.

- Në rastin e titujve apo instrumenteve financiare të fituara me trashëgimi ose dhurim, çmimi i blerjes për qëllime tatimore është vlera e tatueshme e titujve apo e instrumenteve financiare të dhuruara ose të trashëguara në momentin e përfitimit.

17. Të ardhurat e tatueshme nga investimi për tjetërsimin e pasurive të paluajtshme

- Procedurat e llogaritjes së të ardhurave, kostove dhe fitimeve, sipas rasteve dhe nënrasteve, në lidhje me fitimet kapitale që lidhen me tjetërsimin e pasurive të paluajtshme nga individët, sqarohen në udhëzimin e ministrit përgjegjës për Financat dhe drejtuesit të Agjencisë Shtetërore të Kadastrës.

- Në rastin e pasurisë së paluajtshme që është fituar me trashëgimi ose dhurim, ose heqje dorë nga pronësia, çmimi i blerjes për qëllime tatimore është vlera e tatueshme e pasurisë të dhuruar ose trashëguar në momentin e marrjes e përcaktuar sipas praktikave në fuqi. Kjo vlerë zbatohet në rastet kur transaksioni pasues mbas trashëgimisë/dhurimit/heqjes dorë, në thelb ka përsëri natyrë dhurimi/trashëgimie/heqje dorë, dhe ka një akt të ligjshëm trashëgimie/dhurimi/heqje dore për përfituesit ligjorë, sipas neneve 361 dhe 363 të Kodit Civil. Në çdo rast apo formë tjetërsimi ndryshe sa më lart, çmimi i blerjes do të jetë i barabartë me shumën që ka paguar përfituesi në atë transaksion, dhe nëse nuk ka paguar për shkak të përjashtimit ligjor nga tatimi, ajo shumë do të jetë zero.

18. Të ardhurat vjetore të tatueshme nga investimi

- Të ardhurat vjetore të tatueshme nga investimi duhet të përfshijnë çdo të ardhur të tillë sipas përcaktimit në nenin 15 të ligjit dhe konsiderohen si shuma e përgjithshme e të ardhurave të tatueshme nga investimi.

19. Rregullat për entitetet e huaja të kontrolluara

- Në nenin 19 të ligjit përcaktohen rregullat për tatimin e një personi fizik i cili ka një interes në një entitet të huaj të kontrolluar (EHK).

Kur një person fizik ka një interes në një entitet të huaj të kontrolluar, fitimet e të cilit nuk i nënshtrohen tatimit ose janë të përjashtuara nga tatimi në Shqipëri, çdo fitim i pashpërndarë, i cili rrjedh nga “të ardhurat pasive”, duhet të përfshihet në të ardhurat e tatueshme nga investimi i personit fizik.

Mund të ndodhë të krijohet një strukturë offshore nga tatimpaguesit për të shmangur pagesën e tatimit brenda vendit. Në vend të kryerjes së investimeve të drejtpërdrejta, personat fizik ia dërgojnë kapitalin një subjekti me seli jashtë Shqipërisë në një vend me shkallë të ulëta tatimore (apo shkallë tatimore 0), që bën më pas investimet. Në format veçanërisht agresive të këtyre organizimeve, një pjesë e kapitalit ose i gjithë kapitali u jepet hua bizneseve që kontrollohen nga tatimpaguesi, i cili ushtron aktivitet në Shqipëri. Interesi mbi huan zbritet pastaj nga fitimi i tatueshëm i biznesit në Shqipëri. Të ardhurat nga këto investime i merr subjekti i huaj për t’ua nënshtruar një shkalle tatimore të ulët ose zero. Nëse tatimpaguesit i duhen të ardhurat, mund të marrë masa për t’i përdorur mjetet monetare në një formë të patatueshme. Neni 19 e heq avantazhin e këtyre organizimeve, duke ia nënshtruar tatimit të menjëhershëm të ardhurat e marra nga një strukturë offshore.

- Për të përcaktuar nëse zbatohen rregullat e EHK-së, duhet të marren në konsideratë dy çështje:

- nëse një njësi ekonomike e huaj është e llojit që do të konsiderohej EHK, sipas paragrafit 2 të nenit 19; dhe

- nëse të ardhurat pasive kalojnë 30% të fitimit total të EHK-së.

- Çdo entitet i huaj konsiderohet entitet i huaj i kontrolluar kur plotësohen kushtet e mëposhtme:

- personi fizik, ose së bashku me personat e lidhur, ka një pjesëmarrje direkte ose indirekte jashtë Shqipërisë prej më shumë se 50 për qind të të drejtave të votës, ose zotëron direkt ose indirekt më shumë se 50 për qind të kapitalit, ose gëzon të drejtën të marrë më shumë se 50 për qind të fitimit të atij entiteti; dhe

- tatimi aktual i paguar mbi fitimin e tij nga entiteti është më pak se 50 për qind e tatimit që do t’i ngarkohej entitetit, në rast se do të kishte qenë një entitet rezident në Shqipëri.

- Hapi i parë për të përcaktuar EHK-në, sipas paragrafit “a” më sipër, është të identifikohet nëse personi fizik ka kontroll direkt apo indirekt të së drejtës së votës, të kapitalit apo fitimit të EHK-së dhe më pas të identifikojë nivelin e kontrollit të përcaktuar.

Drejtoria e Përgjithshme e Tatimeve (DPT) e ndjek në nivel operativ identifikimin e personit fizik që ka kontroll të EHK-së. DPT-ja përdor në mënyrë efektive informacionin mbi llogaritë financiare të siguruara nëpërmjet shkëmbimit automatik të informacionit. Këto shkëmbime mbështeten në standardin e përbashkët të raportimit dhe do të sigurojnë informacion për llogaritë financiare të kontrolluara nga tatimpaguesit shqiptarë, për organizimet e mbuluara nga neni 19, i cili përdor standardin 50 për qind.

DPT-ja duhet të krahasojë deklarimet e bëra në deklaratën individuale të të ardhurave me të dhënat e siguruara nëpërmjet CRS-së.

- Hapi i dytë është krahasimi i tatimit të paguar nga EHK-ja dhe tatimit që do të ishte paguar nëse shoqëria do të ishte rezidente në Shqipëri. Për këtë qëllim, personi rezident paraqet dokumentet justifikuese për tatimin e paguar nga EHK-ja, ku specifikohet edhe norma tatimore.

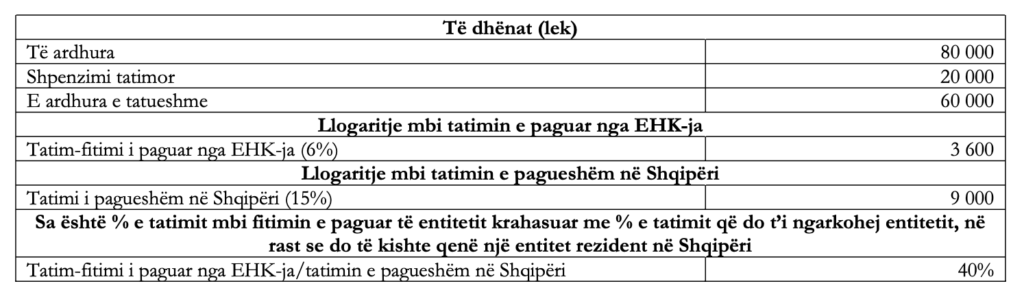

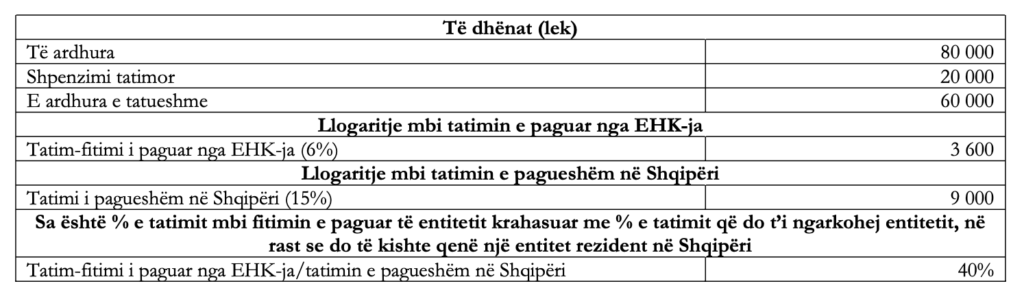

Shembulli i mëposhtëm paraqet krahasimin e tatimit të paguar nga EHK-ja me tatimin e pagueshëm në Shqipëri.

Nga shembulli i mësipërm rezulton se tatimi i paguar nga EHK-ja është më pak se 50% e tatimit që do t’i ngarkohej shoqërisë nëse do të ishte rezidente në Shqipëri.

Nga testi i bërë për shembullin rezulton se përmbushet kushti i përcaktuar në paragrafin “b”, pika 2, të nenit 19, të ligjit.

- Me përfundimin e analizës për të përcaktuar nëse do të zbatohen rregullat e EHK-së, kryhet analiza e të ardhurave pasive. Të ardhurat pasive do të konsiderohen:

- interesat ose çdo e ardhur e realizuar nga aktivet financiare;

- honoraret ose çdo e ardhur tjetër e realizuar nga pronësia intelektuale;

- dividendët dhe të ardhurat nga shitja e letrave me vlerë;

- të ardhurat nga qiraja financiare.

Çdo fitim i pashpërndarë, i cili rrjedh nga këto të ardhura pasive, duhet të përfshihet në të ardhurat e tatueshme nga investimi i personit fizik që ka një interes në një EHK. Të tilla të ardhura do të deklarohen nga personi fizik nëpërmjet deklaratës individuale të të ardhurave.

Në vazhdim të shembullit të mësipërm duke supozuar që shuma e të ardhurave pasive është në vlerën 30 000 lekë, pra e ardhura pasive e kalon 30% (50% e 60 000 lekë), të fitimit total të EHK-së, atëherë jemi në kushtet e zbatimit të dispozitave të nenit 19 të ligjit. Shuma 30 000 lekë do të deklarohet nëpërmjet deklaratës individuale të të ardhurave.

Këto të ardhura do të tatohen sipas shkallës tatimore të përcaktuara në paragrafin 3 të nenit 24.

- Kur entiteti i shpërndan fitimet personit fizik dhe ato fitime të shpërndara përfshihen në të ardhura të tatueshme të personit fizik, shumat e të ardhurave të përfshira më parë në bazën tatimore, sipas këtij neni zbriten nga baza tatimore për llogaritjen e shumës së tatimit që u takon fitimeve të shpërndara.

- Kur EHK-ja ka paguar tatimin në shtetin e rezidencës ose vendbanimit mbi të ardhurat e përfshira në bazën tatimore të personit fizik sipas këtij neni, ky tatim mund të kreditohet kundrejt detyrimit të përgjithshëm tatimor. Kredia tatimore do të llogaritet sipas nenit 25, “Kreditimi i tatimit të huaj”.

20. Tatimi i pensioneve private

- Në kuptim të ligjit për fondet e pensionit privat, një individ mund të jetë anëtar i fondit të pensionit me pjesëmarrje të mbyllur, i krijuar nga një apo disa punëdhënës ku pjesëmarrja është e kufizuar vetëm për punëmarrësit, apo i fondit të pensionit me pjesëmarrje të hapur i krijuar nga shoqëria administruese ku pjesëmarrës mund të jetë çdo individ. Bazuar në nenin 20 të ligjit për tatimin mbi të ardhurat, kontributi mujor i bërë nga çdo anëtar i një fondi pensioni privat, pavarësisht formës së tij (me pjesëmarrje të mbyllur apo të hapur) deri në nivelin e pagës minimale të miratuar në shkallë vendi, zbritet nga të ardhurat personale të tij për efekt tatimi. Dokumenti justifikues është kontrata që anëtari i fondit ka me shoqërinë administruese të fondit të pensionit privat.

Në rastin kur kontributi në fondin e pensionit privat, është me burim nga marrëdhënia e punësimit, ai i zbritet të ardhurës personale të tatueshme, përpara përllogaritjes së tatimit mbi të ardhurat personale nga agjenti i mbajtjes së tatimit në burim.

- Gjatë periudhës së administrimit të fondit të pensionit privat nga shoqëria administruese, kthimi nga investimi dhe fitimet nga kapitali prej investimeve të kryera me aktivet e fondit të pensionit nuk i nënshtrohet tatimit.

- Kontributet e bëra nga punëdhënësi dhe çdo kontribues tjetër, në emër dhe për llogari të anëtarit të një fondi pensioni, për efekte fiskale, nuk vlerësohen si të ardhura personale të anëtarit.

- Tërheqja e parakohshme e aktiveve nga fondi i pensionit tatohet me normën në fuqi të tatimit mbi të ardhurat personale për vlerën e plotë të aktiveve të tërhequra para kohe, përfshirë kontributet. Tërheqja e parakohshme është tërheqja e vlerës së aktiveve nga llogaria individuale e fondit të pensionit, përpara plotësimit të kushteve për të përfituar pagesën e pensionit privat, në përputhje me përcaktimet e ligjit për fondet e pensionit privat.

- Kur anëtari i fondit të pensionit plotëson kushtet për përfitimin e pensionit privat, sipas zgjedhjes, ka të drejtë të marrë pagesën e menjëhershme të vlerës së aktiveve në llogarinë e vet të fondit të pensionit ose pagesa periodike në formë pensioni që i përgjigjen kësaj vlere, të zgjatura në kohë jo më pak se afati i parashikuar në ligjin për fondet e pensionit privat.

Nëse anëtari i fondit zgjedh të marrë pagesën e menjëhershme të vlerës së aktiveve të tij në një fond pensioni privat përpara afatit të parashikuar për marrjen e tyre në mënyrë periodike mujore, siç përcaktohet në ligjin për fondet e pensionit privat, vlera e plotë e aktiveve të tërhequra përfshirë edhe kontributet, tatohet me normën në fuqi të tatimit mbi të ardhurat personale.

Nëse anëtari i fondit zgjedh të marrë pagesa periodike mujore në formë pensioni, siç përcaktohet në ligjin për fondet e pensionit privat, këto të ardhura tatohen vetëm për kthimin nga investimi, me normën në fuqi të tatimit. Kthimi nga investimi, i cili është rezultati që merret nga investimi i aktiveve dhe fitimi i kapitalit, llogaritet për efekt tatimor nga shoqëria administruese e fondit të pensionit privat, duke përdorur metodën e çmimit mesatar të blerjes së kuotave.

Tatimi për kthimin nga investimi mbahet nga shoqëria administruese e fondit të pensionit privat dhe derdhet në llogari të buxhetit të shtetit në përputhje me përcaktimet e ligjit për tatimin mbi të ardhurat.

Shembull. Anëtari X i fondit të pensionit privat, ka kryer pagesa në data të caktuara në formën e kontributit, që përkthehen në kuota pensioni në fondin e pensionit privat, sipas tabelës së mëposhtme.

| Data e blerjes | Numri i kuotave | Çmimi (lek) | Vlera e blerjes (lek) |

| 5 janar 2023 | 45 | 100 | 4,500 |

| 3 shkurt 2023 | 55 | 120 | 6,600 |

| 2 mars 2023 | 150 | 130 | 19,500 |

| 15 prill 2023 | 150 | 140 | 21,000 |

| TOTAL | 400 | 51,600 |

Çmimi mesatar i blerjes së kuotave është vlera totale e blerjes së kuotave përmbi numrin e tyre (51,600/400=129 lekë).

Anëtarit, më 5 qershor 2023 (pasi ka plotësuar kërkesat ligjore për përfitimin e pensionit), sipas kontratës me shoqërinë administruese për marrjen e pensionit në mënyrë periodike, do t’i shlyhen 10 kuota nga llogaria e tij në fondin e pensionit privat, me çmim për njësi prej 170 lekësh. Vlera totale e këtyre kuotave në momentin e shlyerjes është 1,700 lekë (10 kuota *170 lekë/njësi). Vlera e blerjes së këtyre kuotave është prodhimi i numrit të kuotave me çmimin mesatar të blerjes së tyre, e barabartë me 1,290 lekë (10 kuota*129 lekë/njësi). Kthimi nga investimi (fitimi nga shitja e kuotave) për anëtarin X, i llogaritur nga shoqëria administruese e fondit të pensionit privat, është diferenca midis vlerës së kuotave në momentin e shlyerjes dhe vlerës së blerjes së tyre (1,700 lekë–1,290 lekë=410 lekë), ndërsa tatimi për kthimin nga investimi, i llogaritur me normën aktuale në fuqi është 61.5 lekë. Në datën 5 korrik 2023, anëtarit do t’i shlyhen dhe 10 kuota të tjera, por tashmë çmimi i shitjes së kuotave ka ndryshuar (është rritur) në 172 lekë për kuotë. Kthimi nga investimi në këtë rast do të jetë (1,720-1,290=430 lekë), ndërsa tatimi për kthimin nga investimi është 64.5 lekë.

- Për anëtarët e fondit të pensionit, të cilët kanë investuar në fond kursimet e tyre individuale të taksuara më parë, tatimit për kthimin nga investimi me normën në fuqi i bëhet zbritje 10% e detyrimit të tatimit për t’u paguar.

21. Baza tatimore vjetore

- Për efekt të përcaktimit të bazës tatimore vjetore të të ardhurave të individit, merren në konsideratë të tria kategoritë e të ardhurave: të ardhurat vjetore të tatueshme të punësimit, të ardhurat vjetore të tatueshme të biznesit dhe të ardhurat vjetore të tatueshme të investimeve. Kjo bazë tatimore vjetore zvogëlohet me kompensimet dhe zbritjet e përcaktuara sipas ligjit.

- Për tri kategoritë e të ardhurave personale, të cilat përbëjnë bazën e tatueshme, normat tatimore aplikohen veçmas për çdo kategori, sipas përcaktimeve në ligj:

- të ardhurat nga punësimi tatohen sipas normave progresive 13% dhe 23%;

- të ardhurat neto nga biznesi tatohen sipas normave progresive 15% dhe 23%;

- të ardhurat nga investimi tatohen sipas normave respektive 8% dividendëd dhe ndarjet e fitimit dhe 15% të ardhurat e tjera nga investimi

22. Zbritjet nga baza tatimore

- Tatimpaguesi i të ardhurave personale me të ardhura nga punësimi dhe nga biznesi, mund të zbresë nga baza tatimore respektive për periudhën tatimore:

- një shumë prej 600 000 lekësh, nëse të ardhurat vjetore janë deri 600 000 lekë, ose një shumë prej 50.000 lekësh në muaj, nëse të ardhurat mujore janë deri në 50.000 lekë;

- një shumë prej 420 000 lekësh, nëse të ardhurat vjetore janë mbi 600 000 lekë deri në 720 000 lekë, ose një shumë prej 35.000 lekësh në muaj, nëse të ardhurat mujore janë mbi 50.000 lekë deri në 60.000 lekë;

- një shumë prej 360 000 lekësh, nëse të ardhurat vjetore janë mbi 720 000 lekë, ose një shumë prej 30.000 lekësh në muaj nëse të ardhurat mujore janë mbi 60.000 lekë;

- një shumë kompensimi për çdo fëmijë në ngarkim të tij më pak se 18 vjeç prej 48 000 lekësh në vit .

- Kërkesën për zbritjet personale, tatimpaguesi i të ardhurave personale me të ardhura nga punësimi, mund ta kërkojë nëpërmjet deklaratës përkatëse, nga agjenti i tij tatimor i listëpagesës në bazë mujore. Zbritja personale mund të pretendohet vetëm një herë në një vit tatimor.

- Tatimpaguesi i cili kërkon zbritjen personale apo pjesë të saj sipas shkronjave “a”, “b” dhe “c” të pikës 22.1, nuk mund ta kërkojë më shumë se një herë në një muaj. Agjenti tatimor i listëpagesës është i detyruar të marrë në konsideratë në baza mujore zbritjet dhe llogarit në listëpagesë tatimin mbi të ardhurat për të punësuarin që ka nënshkruar deklaratën mbi statusin personal me këtë agjent tatimor të listëpagesës. Punëmarrësi nuk mund të nënshkruajë deklaratën për statusin personal me më shumë se një agjent tatimor të listëpagesës për të njëjtën periudhë kalendarike mujore.

- Kërkesa për zbritje nga baza tatimore në lidhje me kompensimin për fëmijën në ngarkim të tij bëhet vetëm një herë nga anëtari i familjes me të ardhura më të larta vjetore të tatueshme, nëpërmjet deklaratës vjetore të të ardhurave apo deklaratës së tatimit mbi të ardhurat personale nga biznesi.

Shembull

Individi “A” punon me kohë të plotë si financier në kompaninë “XX” dhe ka pagë bruto 70,000 lekë/muaj ose 840,000 lekë/vit. Ndërkohë, punon dhe në një zyrë kontabël me kohë të pjesshme me një pagë 40,000 lekë/muaj ose 480,000 lekë/vit.

Llogaritja e zbritjes nga baza tatimore:

Individi “A” zgjedh të nënshkruajë Deklaratën e Statusit Personal me zyrën kontabël. Zyra kontabël mban tatimin mbi të ardhurat nga punësimi, si dhe është i detyruar të marrë në konsideratë në terma mujorë zbritjen nga baza tatimore. Konkretisht e ardhura tatimore e individit “A” nga zyra kontabël është 40,000 lekë/muaj. Ligji parashikon se për pagat deri në 50.000 lekë/muaj, aplikohet një zbritje deri në 50.000 lekë/muaj. Në rastin konkret punëmarrësi ka një pagë prej 40,000 lekësh/muaj në zyrën kontabël, ku pasi i aplikojmë zbritjen tatimore, baza e tatueshme mbetet zero dhe në këtë rast punëmarrësi rezulton me detyrime 0 lekë ndaj tatimit mbi të ardhurat nga punësimi për të ardhurat mujore që merr në zyrën kontabël.

Kompania “XX”, referuar paragrafit 1, të nenit 65 dhe paragrafit 1 të nenit 24 të ligjit aplikon një tatim progresiv 13% dhe 23% mbi pagën dhe nuk aplikon zbritje nga baza tatimore.

Tatimpaguesi i tatimit mbi të ardhurat personale me të ardhura vjetore të tatueshme nga punësimi, dhe/ose të ardhura vjetore të tatueshme nga biznesi i më pak se 1.200.000 lekë mund të zbresë përveç shumave individuale sipas paragrafit më sipër, shpenzimet korrente për arsimin e fëmijëve në ngarkim të tij, në vlerën maksimale 100,000 lekë;

Kërkesa për zbritje nga baza tatimore në lidhje me shpenzimet për arsim bëhet nga anëtari i familjes me të ardhura më të larta vjetore të tatueshme, nëpërmjet deklaratës vjetore të të ardhurave.

23. Kërkesa për zbritje

- Kompensimi për fëmijën në ngarkim të tij dhe shpenzimet për arsim kërkohen nga anëtari i familjes me të ardhura më të larta vjetore të tatueshme. Ai duhet të paraqesë dokumente justifikues, të tilla si: certifikatën e gjendjes familjare, kontratat me institucionet arsimore dhe dokumentet e pagesës për fëmijët apo edhe dokumentet për pagesat e kurseve të gjuhëve të huaja etj.

- Tatimpaguesi i të ardhurave personale me të ardhura nga punësimi, nëpërmjet Deklaratës së Statusit Personal, mund të kërkojë zbritjet personale nga agjenti i tij tatimor të listëpagesës në bazë mujore, të shumës së përmendur në nenin 22 paragrafi 1/a, b, c. Zbritja personale mund të pretendohet vetëm një herë në një vit tatimor. Tatimpaguesi, i cili kërkon zbritjen personale apo pjesë të saj, nuk mund ta kërkojë më shumë se një herë në një muaj. Zbritjet e tjera përveç zbritjeve personale në përputhje me nenin 22, paragrafi 1/a, b, c, mund të kërkohen vetëm nëpërmjet deklaratës vjetore të të ardhurave.

24. Norma tatimore

- Për të ardhurat nga punësimi, normat tatimore progresive që zbatohen janë 13% dhe 23%. Reduktimi i ngarkesës tatimore për të punësuarit me të ardhura të ulëta, nuk bëhet nëpërmjet aplikimit të tarifës 0% për një segment të caktuar page, por duke reduktuar bazën e tatimit (pagën bruto) me një shumë të caktuar të parashikuar në nenin 22 të ligjit. Konkretisht, pasi aplikohen zbritjet tatimore, sipas nenit 22, për të ardhurat vjetore nga punësimi deri në 2,040,000 lekë (në terma mujorë deri në 170,000 lekë), aplikohet një normë tatimore prej 13%. Për pjesën e të ardhurat vjetore nga punësimi mbi 2,040,000 lekë (në terma mujorë mbi 170,000 lekë) aplikohet një normë tatimore prej 23%.

- Për të ardhurat vjetore nga biznesi, për të cilat baza e tatimit është e ardhura neto e tatueshme, pra diferenca e të ardhurave minus shpenzimet e zbritshme, zbatohen normat progresive, si më poshtë:

- 15% për të ardhurat neto të tatueshme (fitimi i tatueshëm) deri në 14.000.000 lekë në një vit tatimor;

- 23% për çdo lekë shtesë të të ardhurave neto të tatueshme (fitimit të tatueshëm) mbi 14.000.000 lekë në vit.

- Nëse një person fizik tregtar apo i vetëpunësuar, pasi zbret nga e ardhura bruto çdo shpenzim të zbritshëm dhe çdo zbritje të lejuar sipas nenit 22 të ligjit, deklaron fitimin e tatueshëm vjetor në masën 12.000.000 lekë, tatimi që do të paguajë do të jetë 12.000.000 x 15% = 1.800.000 lekë.

- Nëse një person fizik tregtar apo i vetëpunësuar, pasi nga e ardhura bruto ka zbritur çdo shpenzim të zbritshëm dhe çdo zbritje të lejuar, sipas nenit 22 të ligjit, deklaron fitimin e tatueshëm 20.000.000 lekë, tatimi që do të paguajë do të jetë: 14.000.000 x 15% + 6.000.000 x 23 % = 2.100.000 + 1.380.000 = 3.480.000 lekë. Pra, tatimi që do të paguajë tatimpaguesi, për një fitim të tatueshëm prej 20,000,000 lekësh do të jetë 3.480.000 lekë.

- Të ardhurat nga investimi tatohen përkatësisht 8% të ardhurat nga dividentët/ndarjet e fitimit dhe 15% çdo zë tjetër i të ardhurave nga investimi. Përveçse kur parashikohet ndryshe në ligj, asnjë kosto nuk zbritet kundrejt të ardhurave nga investimi.

- Shembuj të llogaritjes së tatimit:

Individi “A” punon në një zyrë programimi dhe paga e saj bruto është 230,000 lekë/muaj ose 2,760,000 lekë/vit. Individi “B” (bashkëshorti i individit “A”) ka një biznes për tregtimin e pajisjeve hidrosanitare dhe ka të ardhura neto (fitim të tatueshëm) 3,250,000 lekë/vit. Ndërkohë individi “A” ka një depozitë me afat nga e cila merr interesa në shumën 20,000 lekë/vit, ndërsa individi “B” ka disa aksione në kompaninë “XX”, e cila për këtë vit ka paguar dividendë në vlerën 25,000 lekë/vit. Individët “A” dhe “B” kanë dhe tre fëmijë, përkatësisht 13, 15 dhe 19 vjeç.

- Llogaritja e tatimit mbi të ardhurat nga punësimi: